(一)半导体定义

半导体材料是电子材料的分类,指常温下导电性能介于导体与绝缘体之间的材料,导电率一般情况下随温度的升高而升高。

(二)半导体市场规模

在2017年全球半导体市场规模持续超过4000亿美元,根据“世界半导体贸易统计组织(WSTS)”发布的数据,2021年半导体市场规达到4694亿美元,创出历史新高,模将同比增长8.4%。

半导体材料作为我国战略性基础产业,得益于国家支持的持续支持,中国半导体产业进入快速发展阶段。中国半导体市场份额是全球最大的,占比近1/3,2019年我国半导体设备市场规模为134.5亿美元,2020年我国该行业的市场规模已攀升至187亿美元。

(三)半导体产业链分析

从产业链来看,半导体产业链包括上游半导体材料、半导体设备,中游半导体制造,下游半导体应用领域。

1.半导体材料

半导体材料种类反对,根据生产工艺不同和性能不同,包括前道晶圆制造和后道封装测试,不同工艺对应材料不同。晶圆制造材料主要包括硅片、光刻胶、特种气体、靶材、CMP抛光液等;封装测试材料主要包括引线框、蓝膜、金丝、环氧塑料、封装基板、研磨液等。

半导体材料从上世纪50年代,材料经历了三次演进。第一代半导体材料是硅、锗半导体材料;第二代半导体材料是化合物半导体材料,如砷化镓、磷化铟等;第三代半导体材料是宽禁带半导体材料,如碳化硅、氮化镓等。

2.半导体设备

半导体设备是在晶圆制造和封装测试中应用到的设备,广义上也包括生产半导体原材料所需的机器设备。在晶圆制造和封装测试过程中,工艺复杂,设计设备种类繁多,其中占比较大市场份额的主要有:光刻机、刻蚀机、薄膜沉积设备、离子注入机、测试机、分选机、探针台等。

3.半导体制造

半导体制造是半导体产业中游,包括半导体材料的生产和销售。其产品主要包括光电子、传感器、分立器件、集成电路等四类产品。其中集成电路包括IC设计、IC制造、IC封装。在四类产品中集成电路市场规模最大,占比达到80%。

4.半导体应用

半导体下游应用包括通信及智能手机、消费电子、计算机及平板、汽车、医疗等领域。其中通信及智能手机和计算机及平板应用占比最高,占比均约30%。

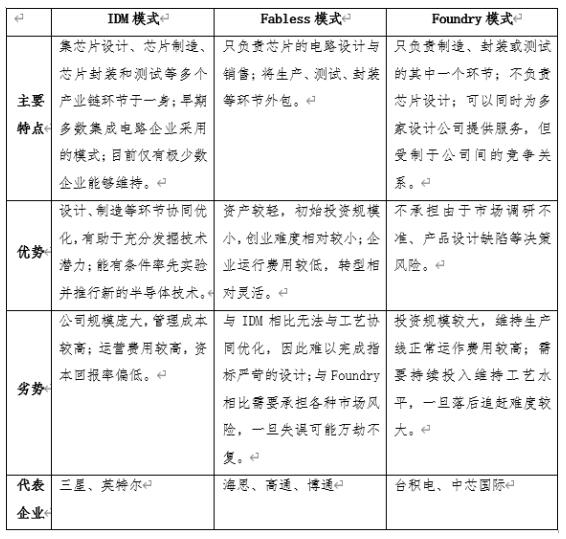

(四)半导体行业运作模式

半导体产业发展史伴随的是产业链分工的不断深化,目前有三种商业模式,一种是IDM(Integrated Device Manufacture,集成器件制造)模式,第二种是Fabless(无工厂芯片供应商)模式,第三种是Foundry(代工厂)模式。三种模式特点、优劣势及代表企业如下表: